bd半岛官网·【行业深度】洞察2022:中国新能源汽车行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

(原标题:【行业深度】洞察2022:中国新能源汽车行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

目前我国是全球主要的新能源汽车生产国之一,近年来,我国新能源汽车的发展逐渐从依靠政策驱动转变为市场自由发展。

目前,我国新能源汽车产业的上市公司数量较多,中游包括上汽集团(600104.SH)、蔚来、理想汽车(02015.HK)、小鹏汽车(09868.HK)、广汽集团(601238.SH)、比亚迪(002594.SZ)等。具体上市公司信息如下:

从新能源汽车行业上市公司的地区分布来看,广东省新能源汽车行业的上市企业数量最多,其中不乏广汽集团(601238.SH)、比亚迪(002594.SZ)、小鹏汽车等龙头企业。江苏省新能源汽车行业的上市企业数量亦较多,有亚星客车(600213.SH)等上市企业,安徽省有蔚来-SW(09866.HK)、江淮汽车(600418.SH)、安凯客车(000868.SZ)、汉马科技(600375.SH)等上市企业。

依据乘联会统计数据,2021年我国新能源汽车企业乘用车零售销量排名第一位的是比亚迪股份有限公司,2021年实现新能源汽车零售销量达到58.4万辆;其次是上汽通用五菱,实现零售销量43.11万辆;排名第三的是特斯拉中国,实现零售销量32.07万辆,其他企业排名如下:

我国新能源汽车行业的集中度较高。CR4已经达到60.09%,CR8突破70%,而CR10超过80%。整体来看,我国新能源汽车行业的竞争格局目前较为稳定。

从业务布局来看,核心业务占比方面,理想汽车、小鹏汽车(09868.HK)、蔚来-SW(09866.HK)等企业均在90%以上,表明上述企业的业务较为集中;重点布局区域方面,各大上市企业多以境内业务为主;核心业务概况方面,多家上市企业新能源汽车销售网点遍及全国主要城市,上汽集团(600104.SH)是国内新能源汽车销量排名第一的上市企业。

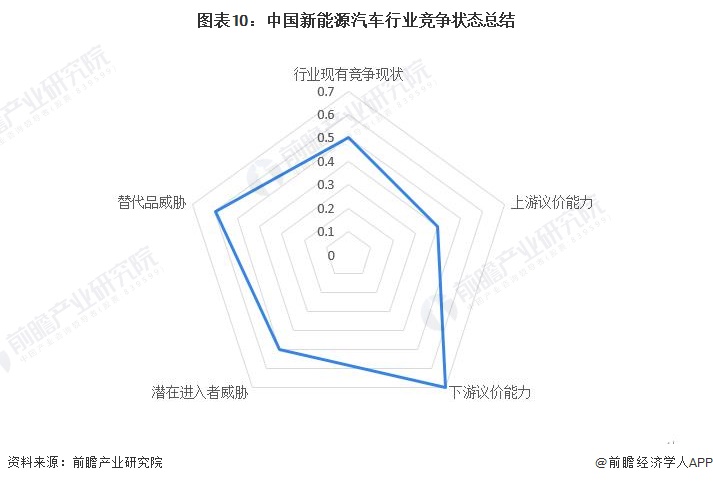

运用波特的“五力”模型,对新能源汽车行业的竞争环境分析中,可以看到新能源汽车制造行业竞争较为稳定。根据以上分析,前瞻对新能源汽车行业各方面的竞争情况进行量化,1代表最大,0代表最小,我国新能源汽车行业的竞争情况如下图所示。我国新能源汽车制造行业“五力”中:现有企业间的竞争较为稳定;新能源汽车企业对产业链上游的议价能力较弱;对产业链下游的议价能力较强;行业潜在进入者威胁一般;替代品的威胁程度较大。

证券之星估值分析提示长安汽车盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示一汽解放盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示安凯客车盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示比亚迪盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示XD上汽集盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示福田汽车盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示*ST亚星盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示*ST汉马盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。

上一篇:百人会专家解读发展趋势:今年新能源汽车渗透率或超30% 2030年之前将达50% 下一篇:新能源汽车2024渗透率有望达40%:余承东曾称车企活下来不超5家